2025 рік

Що цікавить платників: За яких умов ФОП можуть бути платниками єдиного податку 1 – 3 груп?

Головне управління ДПС у Полтавській області повідомляє, що ДПС України відповіла на популярні запитання які надходять до Контакт-центру та стосуються порядку перебування фізичних осіб – підприємців (ФОП), крім е-резидентів, на спрощеній системі оподаткування.

Відповідь:

На які групи поділяються платники єдиного податку?

Перша група:

- ФОП без найманих працівників;

- здійснюють роздрібний продаж товарів на ринках та/або надають побутові послуги населенню;

- річний обсяг доходу – не більше 167 мінімальних зарплат (на 1 січня звітного року).

Друга група:

ФОП, які надають послуги (у тому числі побутові) населенню або платникам єдиного податку, займаються виробництвом чи продажем товарів, працюють у сфері ресторанного господарства:

- кількість найманих працівників – не більше 10 осіб одночасно або взагалі без найманих працівників;

- річний обсяг доходу – не більше 834 мінімальних зарплат (на 1 січня звітного року).

Винятки: ФОП, які надають посередницькі послуги з нерухомістю, надають доступ до Інтернету; займаються виробництвом, постачанням і продажем ювелірних та побутових виробів з дорогоцінних металів/каміння.

Третя група:

- ФОП без обмеження щодо кількості найманих працівників;

- річний обсяг доходу – не перевищує 1 167 мінімальних зарплат (на 1 січня звітного року).

Хто не може бути платником єдиного податку?

Заборонена спрощена система для ФОП, які здійснюють:

- діяльність у сфері організації та проведення азартних ігор;

- обмін валют;

- виробництво та торгівлю підакцизними товарами (крім деяких винятків);

- видобуток корисних копалин, дорогоцінних металів і каміння;

- фінансове посередництво (за винятком страхових агентів та окремих спеціалістів, визначених законом);

- надання поштових і телекомунікаційних послуг (окрім кур’єрських);

- продаж предметів мистецтва, антикваріату, організацію аукціонів;

- організацію гастрольних заходів;

- технічні випробування, дослідження, аудит;

- надання в оренду земельних ділянок понад 0,2 га, житлових приміщень понад 400 кв. м, нежитлових – понад 900 кв. м.

Також не можуть бути платником єдиного податку: банки, страхові компанії, ломбарди, кредитні спілки, інші фінансові установи, реєстратори цінних паперів, фізичні особи – нерезиденти, а також платники із податковим боргом (крім безнадійного податкового боргу, що виник внаслідок дії обставин непереборної сили).

Довідково: Порядок перебування ФОП на спрощеній системі визначено статтею 291 Податкового кодексу України.

З 1 жовтня 2025 року розширено пільгу зі сплати єдиного внеску для ФОП та інших самозайнятих осіб

Головне управління ДПС у Полтавській області нагадує, що з 1 жовтня 2025 року зменшилася кількість умов, коли ФОП та інші самозайняті особи, за яких ЄСВ повністю сплатив роботодавець, матимуть право не сплачувати ЄСВ за себе – тепер не потрібно буде мати основне місце роботи.

Отже, для звільнення від сплати ЄСВ за себе ФОП та інших самозайнятих осіб залишиться лише дві умови:

- роботодавець (у тому числі резидент Дія Сіті) вже сплатив за них ЄСВ;

- сума сплаченого ЄСВ становить не менше мінімального страхового внеску.

Якщо ж роботодавцем сплачено менше мінімального страхового внеску, ФОП чи інша самозайнята особа самостійно визначають базу нарахування ЄСВ та здійснюють його сплату. Для ФОП на єдиному податку це обов’язково, інші самозайняті особи – якщо є чистий дохід за цей період – обов’язково, якщо немає – за бажанням.

При цьому:

- база для нарахування не може перевищувати встановлену законом максимальну величину;

- сума ЄСВ не може бути меншою за мінімальний страховий внесок.

Такі правила зроблять систему більш справедливою, не змінюючи при цьому рівня соціальної захищеності ФОП та інших самозайнятих осіб.

Довідково.

Зміни до Закону України від 08 липня 2010 року № 2464-VI «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» внесені згідно із Законом України від 16 липня 2025 року № 4536-IX «Про внесення змін до Податкового кодексу України та інших законодавчих актів України у зв’язку з прийняттям Закону України «Про інтегроване запобігання та контроль промислового забруднення» та з метою удосконалення окремих положень податкового законодавства».

Реєстрація дитини у ДРФО: необхідні документи та строки

З чого почати?

Подати Облікову картку фізичної особи за формою № 1ДР, яка є одночасно є заявою для реєстрації в Державному реєстрі фізичних осіб – платників податків (ДРФО).

Хто подає документи?

Для малолітньої дитини до 14 років Облікову картку за ф. № 1ДР подає один із батьків (прийомних батьків, усиновителів, опікунів) або представник за довіреністю.

Які документи потрібні?

Свідоцтво про народження дитини.

Якщо свідоцтво видане не українською мовою, необхідно надати засвідчений відповідно до законодавства переклад свідоцтва українською мовою (оригінал повертається після пред’явлення) та його копію.

Документ, що посвідчує особу одного з батьків (прийомних батьків, усиновителів, опікунів).

Додаткові документи (за потреби):

- Якщо батьки або один із них на момент народження дитини були іноземцями чи особами без громадянства потрібно надати довідку про реєстрацію особи громадянином України (після пред’явлення повертається).

- Для підтвердження місця проживання (перебування) можна надати: витяг з реєстру територіальної громади, паспорт у вигляді книжечки, тимчасове посвідчення громадянина України.

- Для підтвердження статусу внутрішньо переміщеної особи надається довідка про взяття на облік внутрішньо переміщеної особи.

Куди подавати документи?

До будь-якого контролюючого органу особисто або в електронному вигляді через Е-кабінет або мобільний застосунок «Моя податкова».

Скільки часу це займає?

Реєстрація особи у ДРФО здійснюється впродовж 3 робочих днів після звернення.

Як отримати готовий документ?

Документ, що засвідчує реєстрацію дитини у ДРФО (картка платника податків), може бути виданий одному з батьків (прийомних батьків, усиновителів, опікунів) або представнику за довіреністю.

Закон України № 4536: що зміниться з 1 жовтня 2025 року в частині сплати єдиного внеску за найманого працівника

Головне управління ДПС у Полтавській області інформує, що Законом України від 16 липня 2025 року № 4536-IX «Про внесення змін до Податкового кодексу України та інших законодавчих актів України у зв’язку з прийняттям Закону України «Про інтегроване запобігання та контроль промислового забруднення» та за метою удосконалення окремих положень податкового законодавства» (далі – Закон № 4536) передбачені наступні зміни в частині сплати єдиного внеску на загальнообов’язкове державне соціальне страхування (далі – єдиний внесок) за найманого працівника.

З 1 жовтня 2025 року:

- якщо роботодавець (у тому числі резидент «Дія Сіті») сплачує єдиний внесок за працівника у розмірі не менше мінімального, такий працівник звільняється від сплати внеску за себе;

- у разі меншої суми — працівник може сплатити внесок самостійно (у межах бази).

Частина шоста статті 4 Закону України «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» передбачає, що особи, зазначені у пунктах 4 і 5 цієї статті:

- звільняються від сплати за себе єдиного внеску за місяці звітного періоду, якщо роботодавець, зокрема резидент «Дія Сіті», сплатив за них страховий внесок у розмірі не менше мінімального;

-

можуть самостійно сплачувати єдиний внесок, якщо роботодавець сплатив менше мінімального страхового внеску за місяці звітного періоду.

При цьому з 1 жовтня 2025 року:

- база нарахування, яку визначає особа самостійно, не може перевищувати максимальну величину бази, встановлену законом;

- сума єдиного внеску не може бути меншою за мінімальний страховий внесок.

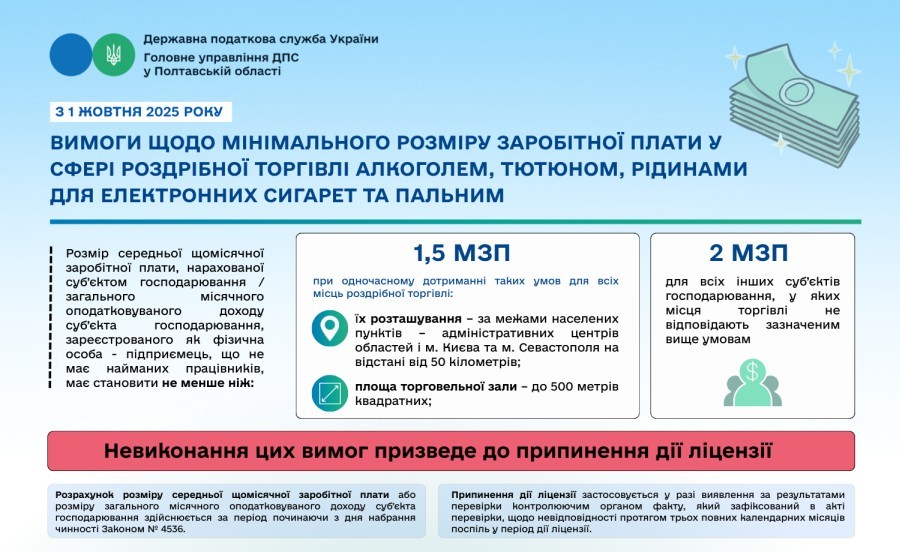

З 1 жовтня 2025 року запроваджуються вимоги щодо мінімального розміру заробітної плати у сфері роздрібної торгівлі алкоголем, тютюном, рідинамидля електронних сигарет та пальним.

У Головному управлінні ДПС у Полтавській області повідомляють, що для суб’єктів господарювання, які вроздріб торгують алкогольними напоями, тютюновими виробами, рідинами для електронних сигарет та пальним, з 1 жовтня 2025 року запроваджуються вимоги щодо мінімального розміру середньої щомісячної заробітної плати або загального місячного оподатковуваного доходу.

Відповідні зміни передбачені Законом України № 4536-IX, яким оновлено норми Закону № 3817-IX.

Починаючи з 1 жовтня суб’єкти господарювання, які отримали ліцензії на право роздрібної торгівлі алкогольними напоями, сидром та перрі (без додавання спирту), тютюновими виробами, рідинами, що використовуються в електронних сигаретах, та пальним для провадження відповідної діяльності на підставі зазначених ліцензій мають дотримуватись вимог, передбачених частинами тринадцятою та чотирнадцятою статті 42 Закону № 3817.

Розмір середньої щомісячної заробітної плати, нарахованої суб’єктом господарювання / загального місячного оподатковуваного доходу суб’єкта господарювання, зареєстрованого як фізична особа - підприємець, що не має найманих працівників, має становити не менше ніж:

1,5 мінімальних заробітних плат при одночасному дотриманні таких умов для всіх місць роздрібної торгівлі:

їх розташування – за межами населених пунктів – адміністративних центрів областей і м. Києва та м. Севастополя на відстані від 50 кілометрів;

площа торговельної зали – до 500 метрів квадратних;

2 мінімальних заробітних плат для всіх інших суб’єктів господарювання, у яких місця торгівлі не відповідають зазначеним вище умовам.

Невиконання цих вимог призведе до припинення дії ліцензії.

Розрахунок розміру середньої щомісячної заробітної плати або розміру загального місячного оподатковуваного доходу суб’єкта господарювання здійснюється за період починаючи з дня набрання чинності Законом № 4536.

Припинення дії ліцензії застосовується у разі виявлення за результатами перевірки контролюючим органом факту, який зафіксований в акті перевірки, щодо невідповідності протягом трьох повних календарних місяців поспіль у період дії ліцензії:

- розміру середньої щомісячної заробітної плати, нарахованої суб’єктом господарювання, – розміру, визначеному частиною тринадцятою статті 42 Закону № 3817-IX;

- розміру загального місячного оподатковуваного доходу суб’єкта господарювання, зареєстрованого як фізична особа - підприємець, що не має найманих працівників, – розміру, визначеному частиною чотирнадцятою статті 42 Закону № 3817-IX.

Довідково:

Закон України від 18 червня 2024 року № 3817-IX «Про державне регулювання виробництва і обігу спирту етилового, спиртових дистилятів, біоетанолу, алкогольних напоїв, тютюнових виробів, тютюнової сировини, рідин, що використовуються в електронних сигаретах, та пального».

Закон України від 16 липня 2025 року № 4536-IX «Про внесення змін до Податкового кодексу України та інших законодавчих актів України у зв’язку з прийняттям Закону України «Про інтегроване запобігання та контроль промислового забруднення» та з метою удосконалення окремих положень податкового законодавства».

30 вересня 2025 року – граничний термін подання звітності з трансфертного ціноутворення за 2024 рік

Головне управління ДПС у Полтавській області нагадує про необхідність своєчасного подання звітності з трансфертного ціноутворення.

Останнім днем подання цих документів за 2024 звітний рік є 30 вересня 2025 року.

Відповідно до Податкового кодексу України:

- Звіт про контрольовані операції (Звіт про КО) подають платники, які здійснювали їх у 2024 році;

- Повідомлення про участь у міжнародній групі компаній (Повідомлення про МГК) подають платники, які є учасниками міжнародних груп компаній та здійснювали контрольовані операції.

Звітність подається в електронній формі з дотриманням вимог законів України «Про електронні документи та електронний документообіг» та «Про електронну ідентифікацію та електронні довірчі послуги».

Під час складання документів необхідно керуватися:

- Порядком складання Звіту про контрольовані операції, затвердженим наказом Міністерства фінансів України від 18.01.2016 № 8 (зі змінами);

- Порядком складання Повідомлення про участь у міжнародній групі компаній, затвердженим наказом Міністерства фінансів України від 14.12.2020 № 764 (зі змінами).

Особливу увагу слід звернути на операції з постійними представництвами нерезидентів. Такі операції для цілей трансфертного ціноутворення прирівнюються до операцій з нерезидентами та визнаються контрольованими за наявності критеріїв, визначених у Податковому кодексі України.

Водночас законодавством передбачено відповідальність за неподання або несвоєчасне подання звітності:

- за неподання Звіту про КО – 908 400 грн;

- за неподання Повідомлення про МГК – 302 800 грн.

Для зручності завчасно ознайомтеся із алгоритмами заповнення звітності, розміщеними на вебпорталі ДПС за посиланнями:

- матеріали щодо Звіту про КО,

- матеріали щодо Повідомлення про МГК.

Закликаємо платників податків своєчасно подавати звітність з трансфертного ціноутворення та дотримуватися встановлених вимог.

Довідково:

Відповідно до підпункту «а» підпункту 14.1.122 пункту 14.1 статті 14 Кодексу нерезиденти – це іноземні компанії, організації, партнерства та інші об’єднання осіб, утворені відповідно до законодавства інших держав, їх зареєстровані (акредитовані або легалізовані) відповідно до законодавства України філії, представництва та інші відокремлені підрозділи з місцезнаходженням на території України, а також правові утворення без статусу юридичної особи, створені відповідно до законодавства іноземних держав або територій, які не є резидентами України, відповідно до положень Кодексу.

Визначення постійного представництва як платника податку не змінює його статусу як нерезидента, тому операції резидента з постійним представництвом нерезидента в Україні для цілей трансфертного ціноутворення прирівнюються до операцій з нерезидентом.

Отже, якщо господарські операції, що здійснює платник податків з постійним представництвом нерезидента, відповідають критеріям, встановленим у підпунктах 39.2.1.1, 39.2.1.4, 39.2.1.7 підпункту 39.2.1 пункту 39.2 статті 39 Кодексу, такі операції визнаватимуться контрольованими.

Водночас критерії, передбачені підпунктами «в» та «г» підпункту 39.2.1.1 підпункту 39.2.1 пункту 39.2 статті 39 Кодексу, застосовуються саме до нерезидента, який здійснює господарську діяльність на території України через постійне представництво.

У зв’язку з цим у Відомостях про особу, що здійснює контрольовані операції, у Звіті про КО зазначаються дані про контрагента-нерезидента саме в його країні реєстрації.

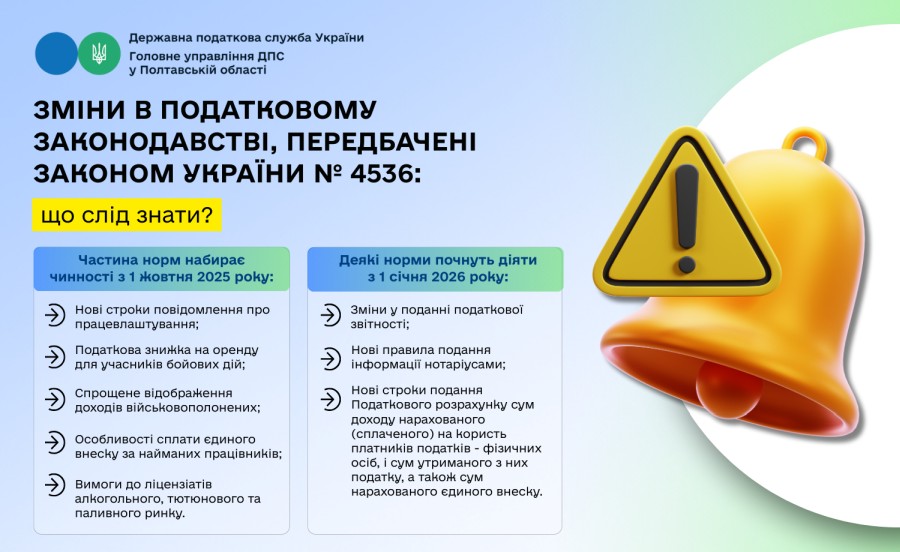

Зміни в податковому законодавстві, передбачені Законом України № 4536: що слід знати?

Головне управління ДПС у Полтавській області інформує, що 3 вересня 2025 року офіційно оприлюднено Закон України від 16 липня 2025 року № 4536-IX «Про внесення змін до Податкового кодексу України та інших законодавчих актів України у зв’язку з прийняттям Закону України «Про інтегроване запобігання та контроль промислового забруднення» та за метою удосконалення окремих положень податкового законодавства» (далі – Закон № 4536).

Наголошуємо, що Законом № 4536 передбачено важливі зміни в податковому законодавстві.

Частина норм набирає чинності з 1 жовтня 2025 року:

1. Нові строки повідомлення про працевлаштування;

2. Податкова знижка на оренду для учасників бойових дій;

3. Спрощене відображення доходів військовополонених;

4. Особливості сплати єдиного внеску за найманих працівників;

5. Вимоги до ліцензіатів алкогольного, тютюнового та паливного ринку.

Деякі норми почнуть діяти з 1 січня 2026 року:

1. Зміни у поданні податкової звітності;

2. Нові правила подання інформації нотаріусами;

3. Нові строки подання Податкового розрахунку сум доходу нарахованого (сплаченого) на користь платників податків - фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску.

Ознайомитись із Законом № 4536 можна за посиланням https://tax.gov.ua/zakonodavstvo/podatkove-zakonodavstvo/zakoni-ukraini/79705.html .

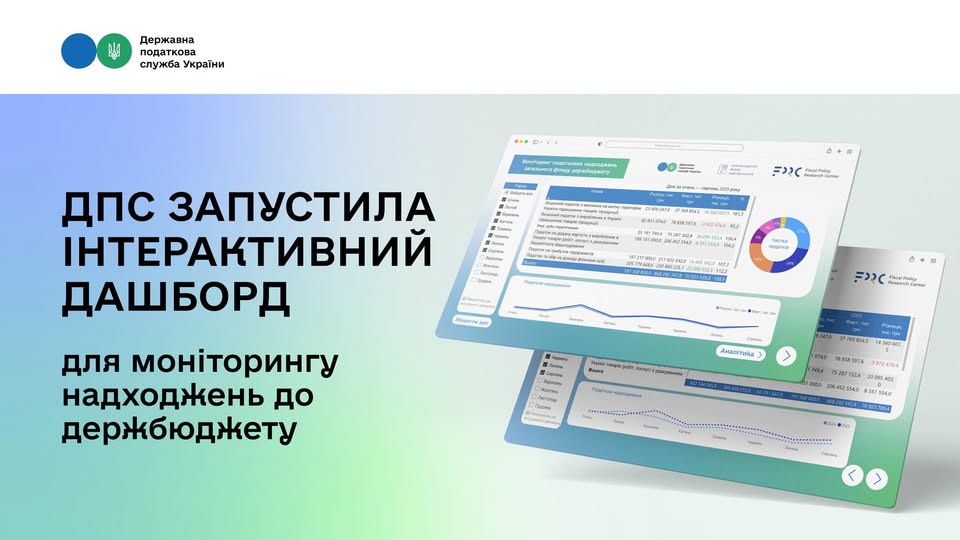

ДПС запустила дашборд моніторингу податкових надходжень

Державна податкова служба запустила дашборд моніторингу податкових надходжень загального фонду державного бюджету. Про це на своїй сторінці у Facebook повідомила в. о. Голови ДПС Леся Карнаух.

«Завдяки експертній допомозі запускаємо дашборд моніторингу податкових надходжень. Сучасний інструмент – для прозорої діяльності ДПС вже на сайті https://tax.gov.ua/. Наприкінці липня цього року я та керівник Центру досліджень фіскальної політики (Fiscal Center) Віктор Мазярчук підписали Меморандум про співпрацю. За 2 місяці вже маємо конкретний результат», – зазначила Леся Карнаух.

Дашборд ДПС – це сучасний інструмент для аналізу надходжень платежів та оцінки виконання планових показників на певну дату.

Тут всі податки, за адміністрування яких відповідає Податкова – від загальних груп платежів до детальної розбивки.

Вся інформація в легкій та зрозумілій візуальній формі:

- загальна картина надходжень та їх структура;

- порівняння сплати за різні періоди (місяць, квартал, півріччя, з початку року);

- аналіз динаміки надходжень у поточному та попередніх роках;

- визначення частки будь-якого платежу в загальній сумі.

«Простий і зручний доступ до важливої інформації. Крута аналітика. Ефективні цифрові інструменти. Такою ми прагнемо зробити нинішню Державну податкову службу. Погодьтеся, кілометрові таблиці з цифрами цікаві лише тим, хто добре розуміється на цьому. Більшість же прагне мати доступнішу та цікавішу інформацію про податки, про те, як наповнюється бюджет та як це впливає на економіку», – додала Леся Карнаух.

Цей аналітичний модуль забезпечує швидкий доступ до інформації, яка найчастіше цікавить бізнес, громадськість та й самих працівників ДПС у щоденній роботі.

Структуру дашборду поступово планується удосконалити.

Разом з експертами працюємо над розробкою та впровадженням розділу з прогнозування надходжень. Це дозволятиме визначати очікувані надходження з урахуванням:

- тенденцій у попередніх звітних періодах;

- сезонних коливань;

- непередбачуваних факторів (разові великі платежі);

- змін у податковому законодавстві тощо.

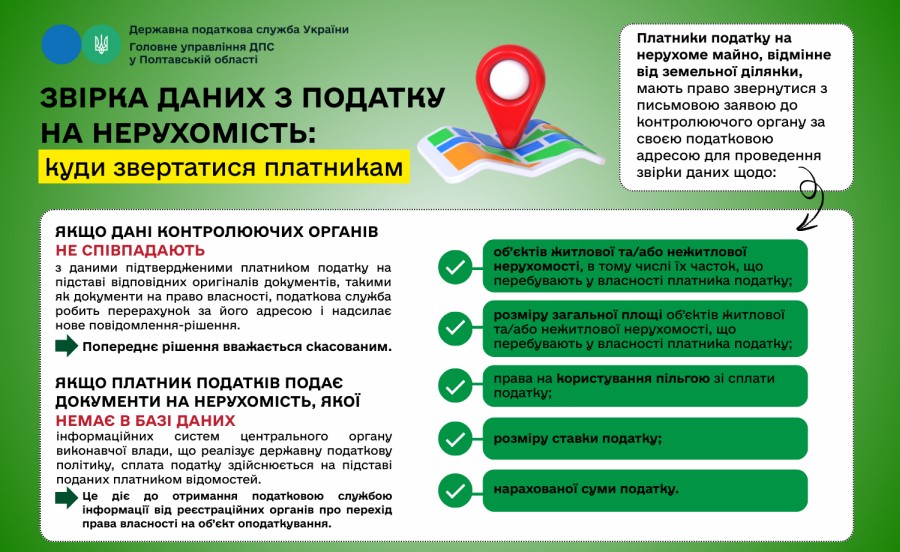

Звірка даних з податку на нерухомість: куди звертатися платникам

Головне управління ДПС у Полтавській області повідомляє, що платники податку на нерухоме майно, відмінне від земельної ділянки, мають право звернутися з письмовою заявою до контролюючого органу за своєю податковою адресою для проведення звірки даних щодо:

- об’єктів житлової та/або нежитлової нерухомості, в тому числі їх часток, що перебувають у власності платника податку;

- розміру загальної площі об’єктів житлової та/або нежитлової нерухомості, що перебувають у власності платника податку;

- права на користування пільгою зі сплати податку;

- розміру ставки податку;

- нарахованої суми податку.

Якщо дані контролюючих органів не співпадають з даними підтвердженими платником податку на підставі відповідних оригіналів документів, такими як документи на право власності, податкова служба робить перерахунок за його адресою і надсилає нове повідомлення-рішення. Попереднє рішення вважається скасованим.

Якщо платник податків подає документи на нерухомість, якої немає в базі даних інформаційних систем центрального органу виконавчої влади, що реалізує державну податкову політику, сплата податку здійснюється на підставі поданих платником відомостей. Це діє до отримання податковою службою інформації від реєстраційних органів про перехід права власності на об’єкт оподаткування.

Пільги для мобілізованих ФОП: звільнення від авансових внесків і скасування штрафів

У Головному управлінні ДПС у Полтавській області повідомляють, що 05 липня 2025 року набрав чинності Закон України від 18.06.2025 № 4505-ІХ «Про внесення змін до Податкового кодексу України та інших законів України щодо розширення доступу пацієнтів до лікарських засобів, що підлягають закупівлі особою, уповноваженою на здійснення закупівель у сфері охорони здоров’я, шляхом укладання договорів керованого доступу» (далі – Закон № 4505-ІХ).

Згідно із Законом № 4505-ІХ контролюючий орган не проводить нарахування авансових внесків з єдиного податку для платників 1 та 2 групи, передбачених пунктом 295.2 статті 295 Податкового кодексу України, та авансових внесків з військового збору, передбачених підпунктом 1.11 пункту 16-1 підрозділу 10 розділу XX цього Кодексу, починаючи з місяця, в якому контролюючим органом отримані відомості про мобілізацію такої фізичної особи - підприємця, укладений контракт, і до місяця її демобілізації (звільнення з військової служби).

Нараховані контролюючим органом за період мобілізації або дії контракту суми авансових внесків з єдиного податку та військового збору, суми штрафних санкцій та пені за несплату (неперерахування) або сплату (перерахування) не в повному обсязі авансових внесків з єдиного податку, податку на доходи фізичних осіб, військового збору в порядку та строки, визначені Податковим кодексом України, підлягають скасуванню (анулюванню) за звітні періоди, з урахуванням строку позовної давності, включно до першого числа місяця, наступного за місяцем, в якому контролюючим органом отримані відомості про мобілізацію такої фізичної особи - підприємця, укладений з такою особою контракт.

У разі відсутності в Єдиному державному реєстрі призовників, військовозобов’язаних та резервістів або неотримання центральним органом виконавчої влади, що реалізує державну податкову політику, відомостей про дату мобілізації, укладення контракту, демобілізації (звільнення з військової служби) самозайнятої особи (фізичної особи-підприємця, особи, яка провадять незалежну професійну діяльність), така особа має право подати заяву та копію військового квитка або копію іншого документа, виданого відповідним державним органом, із зазначенням даних про призов такої особи на військову службу за призовом під час мобілізації, на особливий період, копію контракту.

Процедури звільнення від сплати податків, зборів, ненарахування податків, зборів, списання штрафних (фінансових) санкцій, пені, відновлення реєстрації як платника єдиного податку, подання звітності, сплати та звільнення від відповідальності застосовуються до самозайнятих осіб, які подали заяву та відповідні документи до контролюючого органу.

Особи з інвалідністю та батьки дітей з інвалідністю можуть скористатися податковою соціальною пільгою

Така пільга дозволяє зменшити суму оподатковуваного доходу та знизити розмір податку на доходи фізичних осіб, що утримується із заробітної плати (стаття 169 Податкового кодексу України).

Хто має право на пільгу

у розмірі 150 % прожиткового мінімуму

- платники податку, які утримують дитину з інвалідністю – у розрахунку на кожну таку дитину віком до 18 років.

- особи з інвалідністю I або II групи (у тому числі з дитинства),

у розмірі 200 % прожиткового мінімуму:

- особи з інвалідністю I та II групи з числа учасників бойових дій на території інших країн у період після Другої світової війни.

Умови застосування пільги

- Пільга застосовується до заробітної плати (та прирівняних до неї виплат, компенсацій і винагород), нарахованої протягом звітного місяця.

- Місячний дохід такого платника не повинен перевищувати суму, що дорівнює: прожитковий мінімум для працездатної особи на 1 січня звітного року × 1,4 (результат округлюється до найближчих 10 грн).

Як отримати

Слід подати роботодавцю:

- заяву про застосування пільги

- документи, які підтверджують право особи на неї (копію пенсійного посвідчення або довідку медико-соціальної експертизи, для батьків дітей з інвалідністю – копію свідоцтва про народження дитини, копію рішення органу опіки і піклування про встановлення опіки чи піклування (якщо звертається опікун), пенсійне посвідчення дитини, медичний висновок, виданий МОЗ, тощо).

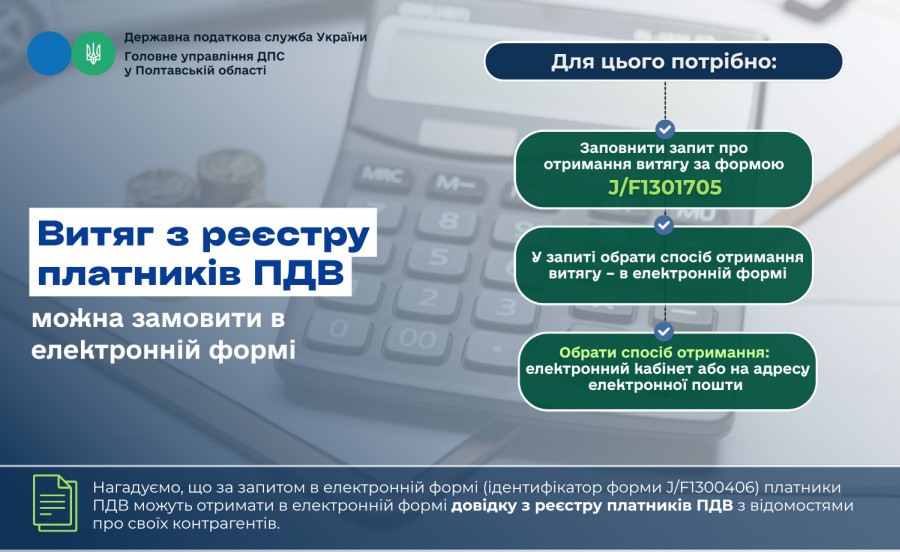

Витяг з реєстру платників ПДВ можна замовити в електронній формі

Державна податкова служба України оновила форму запиту про отримання витягу з реєстру платників ПДВ (ідентифікатор форми J/F1301705). Відтепер у запиті можна зазначити новий спосіб отримання витягу – в електронній формі.

Витяг в електронній формі надсилається в електронний кабінет або на адресу електронної пошти платника ПДВ. Для цього у запиті платник ПДВ має обрати відповідний спосіб отримання витягу – в електронній формі.

Нагадуємо, що за запитом в електронній формі (ідентифікатор форми J/F1300406) платники ПДВ можуть отримати в електронній формі довідку з реєстру платників ПДВ з відомостями про своїх контрагентів.

Також дані з реєстру платників ПДВ, у тому числі інформацію про анулювання реєстрації платників ПДВ, ДПС оприлюднює в електронному кабінеті у розділі «Реєстри» (https://cabinet.tax.gov.ua/registers).

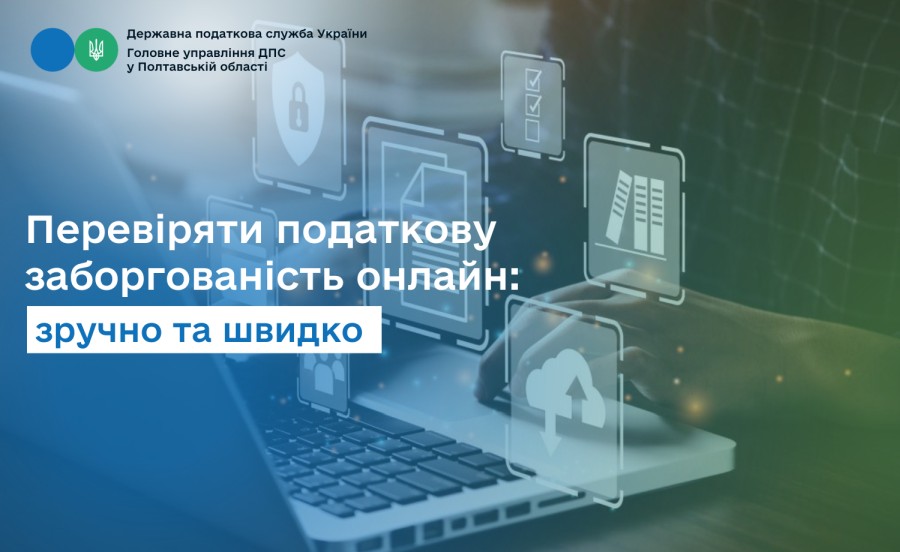

Перевіряти податкову заборгованість онлайн: зручно та швидко

Головне управління ДПС у Полтавській області нагадує, щоб уникнути податкової заборгованості, необхідно регулярно перевіряти інформацію про її наявність або відсутність. Це можна зробити за допомогою зручних електронних сервісів:

- Електронний кабінет, вхід до якого здійснюється за посиланням http://cabinet.tax.gov.ua або через вебпортал ДПС.

- Мобільний застосунок «Моя податкова» який дозволяє:

- самостійно контролювати нарахування та сплату податків;

- швидко отримувати інформацію про стан розрахунків з бюджетом;

- перевіряти наявність або відсутність заборгованості (зокрема, про незначні суми податкового боргу коли платнику не передбачено формування та надсилання податкової вимоги).

Користуйтеся електронними сервісами від ДПС – це зручно, швидко та сучасно.

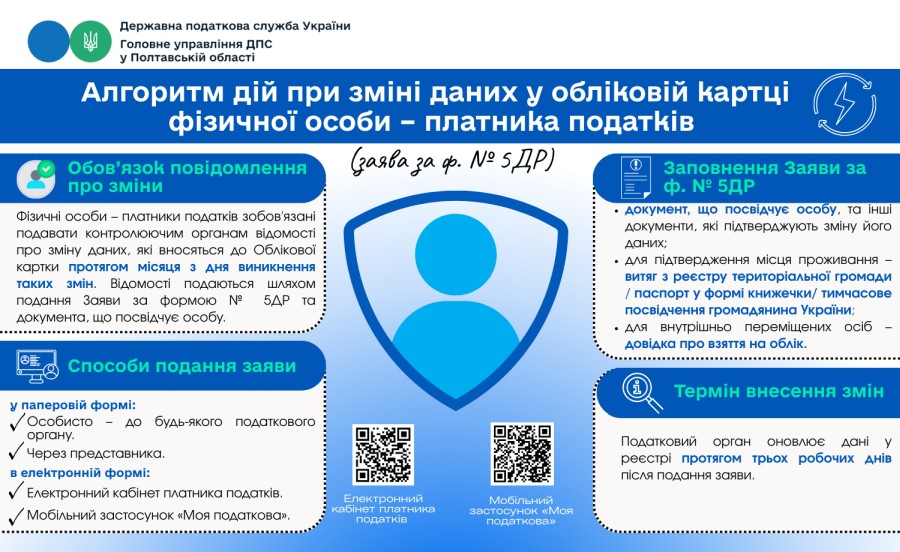

Алгоритм дій при зміні даних у обліковій картці фізичної особи – платника податків (заява за ф. № 5ДР)

Обов’язок повідомлення про зміни

Фізичні особи – платники податків зобов'язані подавати контролюючим органам відомості про зміну даних, які вносяться до Облікової картки протягом місяця з дня виникнення таких змін. Відомості подаються шляхом подання Заяви за формою № 5ДР та документа, що посвідчує особу.

Заповнення Заяви за ф. № 5ДР

Щоб заповнити та подати Заяву, потрібні:

- документ, що посвідчує особу, та інші документи, які підтверджують зміну його даних;

- для підтвердження місця проживання – витяг з реєстру територіальної громади / паспорт у формі книжечки/ тимчасове посвідчення громадянина України;

- для внутрішньо переміщених осіб – довідка про взяття на облік.

Важливо: При поданні Заяви за формою № 5ДР до податкового органу потрібно надати оригінали та копії всіх документів, використаних для її заповнення (оригінали після перевірки повертаються).

Способи подання заяви

у паперовій формі:

1. Особисто – до будь-якого податкового органу.

2. Через представника, при цьому необхідно мати:

- документ, що посвідчує особу представника,

- документ, що посвідчує особу довірителя, або його ксерокопії (з чітким зображенням),

- довіреність, засвідчену у нотаріальному порядку, на проведення змін до Державного реєстру (після пред'явлення повертається).

в електронній формі (з копіями підтверджуючих документів, необхідних для внесення змін до Державного реєстру) через:

- Електронний кабінет платника податків (cabinet.tax.gov.ua),

- мобільний застосунок «Моя податкова».

Термін внесення змін

Податковий орган оновлює дані у реєстрі протягом трьох робочих днів після подання заяви.

*Контакт-центр Державної податкової служби України надає консультації платникам податків, роз’яснення з питань податкового законодавства та допомогу у вирішенні питань, пов’язаних із податками. Загальна кількість звернень, що надійшла у минулому році сягнула цифри 1 062 448.

Як звернутися? Гаряча лінія: 0 800 501 007 (дзвінки безкоштовні). Електронна пошта: [email protected]. Особистий кабінет: Через електронний кабінет платника податків.

Режим роботи: Понеділок–п’ятниця, з 08:00 до 18:00.

Продаж авто: скільки доведеться заплатити податків

У Головному управлінні ДПС у Полтавській області повідомляють, що громадяни, які вирішили продати власні авто, мають сплатити податки. Ставки податку залежать від типу транспорту та кількості угод протягом року.

У випадку продажу легкового автомобіля, мотоцикла чи мопеда – дохід визначається виходячи з ціни, зазначеної у договорі купівлі-продажу (міни), але не нижче (за вибором платника):

- середньоринкової вартості відповідного транспортного засобу

або

- ринкової вартості, визначеної згідно із законом.

Якщо фізична особа вирішила продати:

легковий автомобіль, мотоцикл та/або мопед ставка податку на доходи фізичних осіб за:

- перший продаж за рік – не оподатковується;

- другий продаж – 5 %;

- третій і більше – 18 %.

автобус, вантажівку, причеп, трактор, спецтехніку та інше рухоме майно:

- перший і другий продажі – 5 %;

- третій і більше – 18 %.

Дохід від таких операцій також обкладається військовим збором. З 1 грудня 2024 року ставка військового збору становить 5 %.

Звертаємо увагу: якщо фізична особа продала рухоме майно і з цього доходу не було сплачено податок або військовий збір, то вона зобов’язана:

- до 1 травня року, наступного за звітним, подати декларацію про майновий стан і доходи та визначити відповідні податкові зобов’язання,

- до 1 серпня сплатити визначені податкові зобов’язання.

Довідково: оподаткування операцій з продажу або обміну рухомого майна визначено ст. 173 Податкового кодексу України.

До уваги власників земельних ділянок та землекористувачів: про коефіцієнт індексації нормативної грошової оцінки земель за 2024 рік

Нормативна грошова оцінка земельної ділянки з урахуванням коефіцієнта індексації, визначеного відповідно до порядку, встановленого Податковим кодексом України, є базою оподаткування земельним податком та застосовується для розрахунку річної суми орендної плати за земельні ділянки державної та комунальної власності.

Державною службою України з питань геодезії, картографії та кадастру (далі – Держгеокадастр) надано інформацію про щорічну індексацію нормативної грошової оцінки земель за 2024 рік (відповідно до вимог статті 289 Податкового кодексу України).

Значення коефіцієнта індексації нормативної грошової оцінки земель за 2024 рік становить 1,12 (зазначений коефіцієнт індексації нормативної грошової оцінки земель застосовується для всіх категорій земель і видів земельних угідь).

Коефіцієнт індексації нормативної грошової оцінки земель застосовується кумулятивно залежно від дати проведення нормативної грошової оцінки земель (пункт 289.2 статті 289 Податкового кодексу України).

Коефіцієнт індексації нормативної грошової оцінки земель у розрізі років становить: 1996 рік – 1,703; 1997 рік – 1,059; 1998 рік – 1,006; 1999 рік – 1,127; 2000 рік – 1,182; 2001 рік – 1,02; 2005 рік – 1,035; 2007 рік – 1,028; 2008 рік –1,152; 2009 рік – 1,059; 2010 рік – 1,0; 2011 рік – 1,0; 2012 рік – 1,0; 2013 рік –1,0; 2014 рік – 1,249; 2015 рік – 1,433 (крім сільськогосподарських угідь) і 1,2 (для сільськогосподарських угідь (рілля, багаторічні насадження, сіножаті, пасовища та перелоги); 2016 рік – 1,0 (для сільськогосподарських угідь (рілля, багаторічні насадження, сіножаті, пасовища та перелоги та 1,06 (для земель несільськогосподарського призначення); 2017 рік – 1,0; 2018 рік – 1,0; 2019 рік – 1,0; 2020 рік – 1,0; 2021 рік – 1,0 (для сільськогосподарських угідь (рілля, багаторічні насадження, сіножаті, пасовища та перелоги) та 1,1 (для земель несільськогосподарського призначення); 2022 рік – 1,0 (для сільськогосподарських угідь (рілля, багаторічні насадження, сіножаті, пасовища та перелоги) та 1,15 (для земель і земельних ділянок (крім сільськогосподарських угідь); 2023 рік – 1,051 (зазначений коефіцієнт індексації нормативної грошової оцінки земель застосовується для всіх категорій земель і видів земельних угідь).

Індексація нормативної грошової оцінки земель за 2002, 2003, 2004 та 2006 роки не здійснювалася.

Крім того, Держгеокадастром повідомлено, що витяги, які були та будуть сформовані автоматично програмним забезпеченням Державного земельного кадастру в період з 01 січня до 16 січня 2025 року, не містять коефіцієнтів індексації за 2024 рік, відповідно, значення нормативної грошової оцінки земельних ділянок, зазначене в цих витягах, потребуватиме перерахунку із застосування коефіцієнта індексації за 2024 рік.

Податкова Полтавщини: Змінено місце обліку платників податків

Головне управління ДПС у Полтавській області повідомляє, що у зв’язку зі зміною структури ГУ ДПС, відповідно до адміністративно-територіального устрою України, з 01.01.2025 проведена зміна ДПІ або коду ДПІ обслуговування платників. Платники податків з 01 січня 2025 року перебуватимуть на обліку за основним місцем обліку у державних податкових інспекціях Полтавської області відповідно до місцезнаходження (місця проживання) юридичної (фізичної) особи.

|

Найменування району Полтавської області |

Код контролюючого органу |

Найменування контролюючого органу, який обслуговує платників податків, зареєстрованих у населених пунктах даного району |

Адреса контролюючого органу |

|

Полтавський район |

1601 |

Полтавська державна податкова інспекція Головного управління ДПС у Полтавській області області |

36008, м. Полтава, вул. Європейська, 155 |

|

Кременчуцький район |

1603 |

Кременчуцька державна податкова інспекція Головного управління ДПС у Полтавській області області |

39600, м. Кременчук, вул. Троїцька, 76 |

|

Лубенський район |

1618 |

Лубенська державна податкова інспекція Головного управління ДПС у Полтавській області області |

37500, м. Лубни, вул. Ярослава Мудрого, 21 |

|

Миргородський район |

1620 |

Миргородська державна податкова інспекція Головного управління ДПС у Полтавській області області |

37600, м. Миргород, вул. Кашинського, 26 А |

Електронному кабінеті платника:

- «Дані про взяття на облік платників податку» у відкритій частині;

- «Реєстраційні дані» меню «Облікові дані платника» в приватній частині.

Пропонуємо врахувати зазначену інформацію під час подання звітності та інших електронних документів до контролюючих органів у 2025 році. А також рекомендуємо самостійно в режимі «НАЛАШТУВАННЯ» виправити «КОД ДПІ» на відповідну інспекцію (в разі неоновлення ДПІ засобами сервісу «Електронний кабінет»).

Для отримання адміністративних послуг можна звертатися до будь-якого центру обслуговування платників Полтавської, Кременчуцької, Лубенської, Миргородської державних податкових інспекцій. З вичерпним переліком адміністративних послуг, що надаються Центрами обслуговування платників Головного управління ДПС у Полтавській області, їх адресами, контактами та режимом роботи можна ознайомитись тут .

Актуальний перелік ЦОП за посиланням: https://poltava.tax.gov.ua/okremi-storinki/tsentri-obslugovuvannya-platnikiv-poda/

.jpg)

2024 рік

До уваги платників єдиного податку IV групи!

Головне управління ДПС у Полтавській області нагадує, що однією з причин, по якій суб’єкти господарювання не можуть бути платниками єдиного податку четвертої групи, є податковий борг станом на 01 січня базового (звітного) року, за винятком безнадійного податкового боргу, який виник внаслідок дії обставин непереборної сили (форс-мажорних обставин) (відповідно до п.п. 291.5 прим. 1.3 п. 291.5 прим. 1 ст. 291 Податкового кодексу України від 02 грудня 2010 року № 2755-VI зі змінами та доповненнями).

30 грудня 2024 року – останній день для зарахування платежів

У Головному управлінні ДПС у Полтавській області повідомляють, що відповідно до Регламенту роботи органів Державної казначейської служби України у період завершення бюджетного 2024 року та початку 2025 року, останнім банківським днем для зарахування платежів є 30 грудня поточного року.

У Головному управлінні ДПС у Полтавській області повідомляють, що відповідно до Регламенту роботи органів Державної казначейської служби України у період завершення бюджетного 2024 року та початку 2025 року, останнім банківським днем для зарахування платежів є 30 грудня поточного року.

Починаючи з 02 січня 2025 року органи Казначейства працюватимуть у звичайному режимі.

Коли може бути застосований адміністративний арешт майна платника, що має податковий борг?

Питання адміністративного арешту майна платника, що має податковий борг, врегульовано нормами статті 94 Податкового кодексу України (далі – ПКУ ). Звертаємо увагу, що адміністративний арешт майна платника податків (далі – Арешт майна) є винятковим способом забезпечення виконання платником податків його обов'язків, визначених законом.

Арешт майна може бути застосований, якщо з'ясовується одна з таких обставин:

- платник податків порушує правила відчуження майна, що перебуває у податковій заставі;

- фізична особа, яка має податковий борг, виїжджає за кордон;

- платник податків відмовляється від проведення документальної або фактичної перевірки за наявності законних підстав для її проведення або від допуску посадових осіб контролюючого органу;

- відсутні дозволи (ліцензії) на здійснення господарської діяльності, а також у разі відсутності реєстраторів розрахункових операцій та/або програмних реєстраторів розрахункових операцій, зареєстрованих у встановленому законодавством порядку, крім випадків, визначених законодавством;

- відсутня реєстрація особи як платника податків у контролюючому органі, якщо така реєстрація є обов'язковою відповідно до цього Кодексу, або коли платник податків, що отримав податкове повідомлення-рішення або має податковий борг, вчиняє дії з переведення майна за межі України, його приховування або передачі іншим особам;

- платник податків відмовляється від проведення перевірки стану збереження майна, яке перебуває у податковій заставі;

- платник податків не допускає податкового керуючого до складення акта опису майна, яке передається в податкову заставу;

- платник податків (його посадові особи або особи, які здійснюють готівкові розрахунки та/або провадять діяльність, що підлягає ліцензуванню) відмовляється від проведення відповідно до вимог цього Кодексу інвентаризації основних засобів, товарно-матеріальних цінностей, коштів (зняття залишків товарно-матеріальних цінностей, готівки);

- нерезидент розпочинає та/або здійснює господарську діяльність через постійне представництво на території України без взяття на податковий облік, що підтверджується актом перевірки. Арешт може бути накладено контролюючим органом на будь-яке майно платника податків, крім майна, на яке не може бути звернено стягнення відповідно до закону, та коштів на рахунку платника податків.

Нагадуємо платникам про можливість отримання Витягу щодо стану розрахунків з бюджетом та цільовими фондами за даними органів ДПС в Електронному кабінеті .

До уваги роботодавців: нова форма повідомлення про прийняття працівника на роботу

Головне управління ДПС у Полтавській області повідомляє, що Кабінетом Міністрів України Постановою від 23 серпня 2024 року № 967 (далі – Постанова № 967) внесено зміни до Постанови Кабінету Міністрів України від 17 червня 2015 року № 413 «Про порядок повідомлення Державній податковій службі та її територіальним органам про прийняття працівника на роботу/укладення гіг-контракту» (із змінами). Постановою № 967 затверджено нову форму повідомлення про прийняття працівника (домашнього працівника) на роботу/припинення трудового договору з домашнім працівником.

Повідомлення про прийняття працівника (домашнього працівника) на роботу/укладення гіг-контракту подається власником підприємства, установи, організації або уповноваженим ним органом (особою) чи фізичною особою (крім повідомлення про прийняття на роботу члена виконавчого органу господарського товариства, керівника підприємства, установи, організації) та/або резидентом Дія Сіті до територіальних органів Державної податкової служби за місцем обліку їх як платника єдиного внеску на загальнообов’язкове державне соціальне страхування, а фізичною особою, яка уклала трудовий договір з домашнім працівником — за її податковою адресою (місцем проживання) за формою згідно з додатком 1. Повідомлення подається до початку роботи працівника за укладеним трудовим договором та/або до початку виконання робіт (надання послуг) гіг-спеціалістом резидента Дія Сіті засобами електронного зв’язку з використанням електронного підпису відповідальних осіб відповідно до вимог законодавства у сфері електронного документообігу.

У разі припинення трудового договору з домашнім працівником, фізична особа, яка уклала з ним трудовий договір, повідомляє територіальний орган Державної податкової служби за місцем її податкової адреси (місцем проживання) про факт і підстави припинення укладеного з домашнім працівником трудового договору за формою згідно з додатком 2 протягом трьох днів з дня його звільнення.

Зміни, внесені Постановою № 967, дозволяють фізичним особам, які уклали трудові договори з домашніми працівниками, подавати відповідні повідомлення до територіальних органів за встановленими формами. Завантажити бланки повідомлення можна за посиланням .

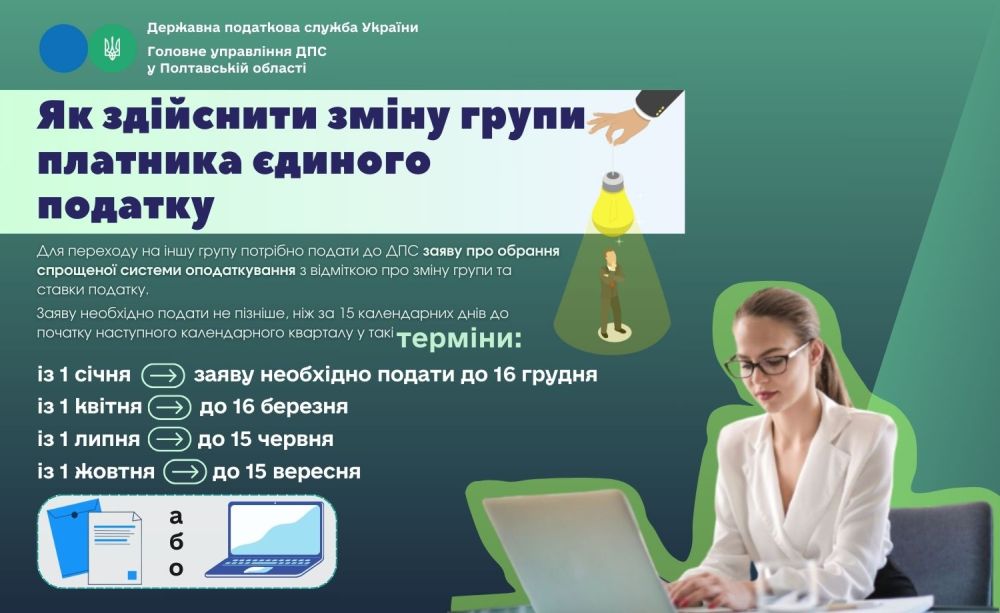

Як здійснити зміну групи платника єдиного податку

Головне управління ДПС у Полтавській області повідомляє, що ФОП на спрощеній системі оподаткування може змінити групу платника єдиного податку за умови, що він відповідає критеріям обраної групи, у підприємця не має податкової заборгованості та не перевищено ліміт річного доходу.

Для переходу на іншу групу потрібно подати до ДПС заяву про обрання спрощеної системи оподаткування з відміткою про зміну групи та ставки податку.

Заяву необхідно подати не пізніше, ніж за 15 календарних днів до початку наступного календарного кварталу у такі терміни:

– із 1 січня — заяву потрібно подати до 16 грудня;

– із 1 квітня — до 16 березня;

– із 1 липня — до 15 червня;

– із 1 жовтня — до 15 вересня.

Заяву можна подати в електронному вигляді або роздрукувати та подати до податкової служби у паперовому вигляді.

Як здійснити перехід із загальної системи оподаткування на 3 групу (5%)?

Перейти можна з початку наступного кварталу. Для цього, за 15 календарних днів до початку наступного кварталу, потрібно подати заяву про застосування спрощеної системи оподаткування з відміткою про перехід.

Перехід новоствореного ФОП із загальної системи на єдиний податок.

Якщо під час реєстрації ФОП, ви не поставили відмітку про обрання спрощеної системи у реєстраційній формі, потрібно окремо подати заяву про перехід на спрощену систему.

Заява подається у наступні строки:

- для переходу на першу-другу групу єдиного податку заява подається до кінця місяця в якому відбулася реєстрація ФОП. На єдиний податок переведуть з першого числа наступного місяця;

- для переходу на третю групу 5% заяву потрібно подати протягом 10 днів із дати реєстрації. На єдиний податок переведуть з дати державної реєстрації.

До уваги платників: при сплаті податкового боргу/заборгованості з єдиного внеску заповнюється код виду сплати – 140

Головне управління ДПС у Полтавській області нагадує, що відповідно до Інструкції про безготівкові розрахунки в національній валюті користувачів платіжних послуг, затвердженої Постановою Правління Національного банку України 29.07.2022 року № 163 (далі – Постанова № 163) платник ініціює будь-який переказ коштів шляхом формування та подання надавачу платіжних послуг (банку) відповідної платіжної інструкції.

Згідно з абзацом першим п. 37 Постанови № 163 одним із обов‘язкових реквізитів платіжної інструкції є «Призначення платежу».

Платник заповнює реквізит «Призначення платежу» платіжної інструкції так, щоб надавати отримувачу коштів повну інформацію про платіж та документи, на підставі яких здійснюється платіжна операція (абзац перший п. 41 Постанови № 163).

Порядок заповнення реквізиту «Призначення платежу» платіжної інструкції під час сплати (стягнення) податків, зборів, митних, інших платежів, єдиного внеску на загальнообов’язкове державне соціальне страхування, внесення авансових платежів (передоплати), грошової застави, а також у разі їх повернення, затверджений наказом Міністерства фінансів України від 23 березня 2023 року № 148 (далі – Порядок).

Відповідно до п. 2 розділу ІІ Порядку під час сплати податків, зборів, єдиного внеску на бюджетні/небюджетні рахунки платник у реквізиті «Призначення платежу» платіжної інструкції заповнює такі поля:

«Код виду сплати» - платник заповнює код виду сплати, визначений Переліком кодів видів сплати, які використовуються платниками, згідно з додатком 1 до Порядку, а саме (при сплаті податкового боргу/заборгованості з єдиного внеску): 140 - Сплата коштів у рахунок погашення податкового боргу / заборгованості з єдиного внеску/грошових зобов’язань;

«Додаткова інформація запису» - платник заповнює інформацію щодо переказу коштів у довільній формі.

Приклади заповнення поля «Призначення платежу» при погашенні податкового боргу/заборгованості з єдиного внеску:

Код виду сплати: Додаткова інформація запису

140 Погашення податкового боргу з (назва податку)

140 Погашення заборгованості з єдиного внеску

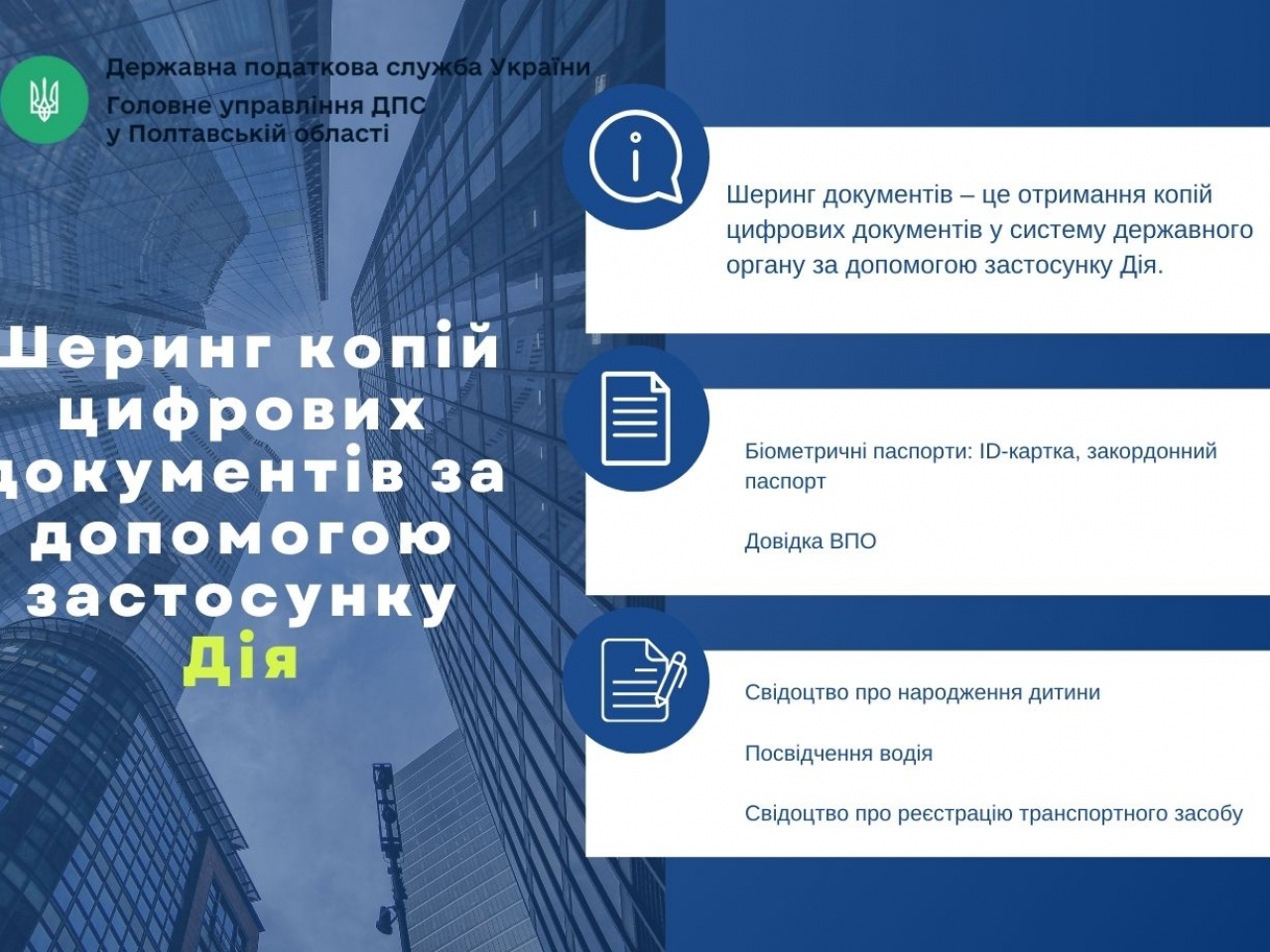

Шеринг копій цифрових документів за допомогою застосунку Дія

Головне управління ДПС у Полтавській області повідомляє, що Державною податковою службою України забезпечено підключення інформаційно – комунікаційних систем ДПС до порталу Дія та розроблено програмне забезпечення, за допомогою якого посадовими особами ДПС під час надання адміністративних послуг (зокрема, під час проведення процедур реєстрації, внесення змін до Державного реєстру фізичних осіб – платників податків, а також під час видачі документа, що засвідчує реєстрацію у Державному реєстрі, та відомостей з Державного реєстру) у Центрах обслуговування платників здійснюється отримання (шеринг) електронних копій цифрових документів.

Шеринг документів – це отримання копій цифрових документів у систему державного органу за допомогою застосунку Дія. Такі копії є у форматі pdf-файлів та поля з метаданими.

Користувач Дії може поділитися копіями таких документів:

- Біометричні паспорти: ID-картка, закордонний паспорт.

- Довідка ВПО.

- Свідоцтво про народження дитини.

- Посвідчення водія.

- Свідоцтво про реєстрацію транспортного засобу.

Паспорти-книжечки зразка 1994 року та небіометричні закордонні паспорти, видані до 2015 року, не відображаються в Дії.

Під час шерингу копії цифрового паспорта передаються паспортні дані, РНОКПП та місце реєстрації проживання.

Як відбувається шеринг документів у територіальних органах ДПС?

Фізична особа – користувач Дії при особистому відвідуванні центру обслуговування платників ДПС, де отримується адміністративна послуга, може поділитися цифровою копією документа зі смартфона:

- Тисне на цифровий документ у застосунку Дія, щоб згенерувати штрихкод на зворотному боці картки документа.

- Співробітник територіального органу ДПС вносить в інформаційну систему ДПС 13-значний код, указаний під штрихкодом.

- Користувачу у застосунок Дія надходить запит на надання копій цифрових документів.

- Користувач підтверджує передачу копій Дія.Підписом.

- У разі успішного накладення підпису копії документів будуть надіслані в систему ДПС.

- Система ДПС отримує цифрові копії у форматі підписаного pdf та метаданих (json).

Чому це безпечно?

- Дані передаються лише в зашифрованому вигляді та можуть бути розшифровані (отже, прочитані та оброблені) лише тим органом, який їх запитав у користувача.

- Зашифрований пакет з даними надсилається на сервер органу лише після дозволу користувача, який він надає в застосунку Дія безпосередньо перед відправленням.

- Кожна цифрова копія документа містить інформацію про отримувача, його відділення та дату її формування.

- Органом забезпечується дотримання вимог законодавства про захист персональних даних.

Для Державної податкової служби на сьогодні пріоритетом залишається розвиток сервісної складової та цифровізація послуг для платників. Державна податкова служба бере активну участь у цифровій трансформації України. Саме тому всі ініціативи інших органів державної влади, які дозволяють полегшити платникам податків (громадянам) процес отримання послуг, завжди підтримуються.

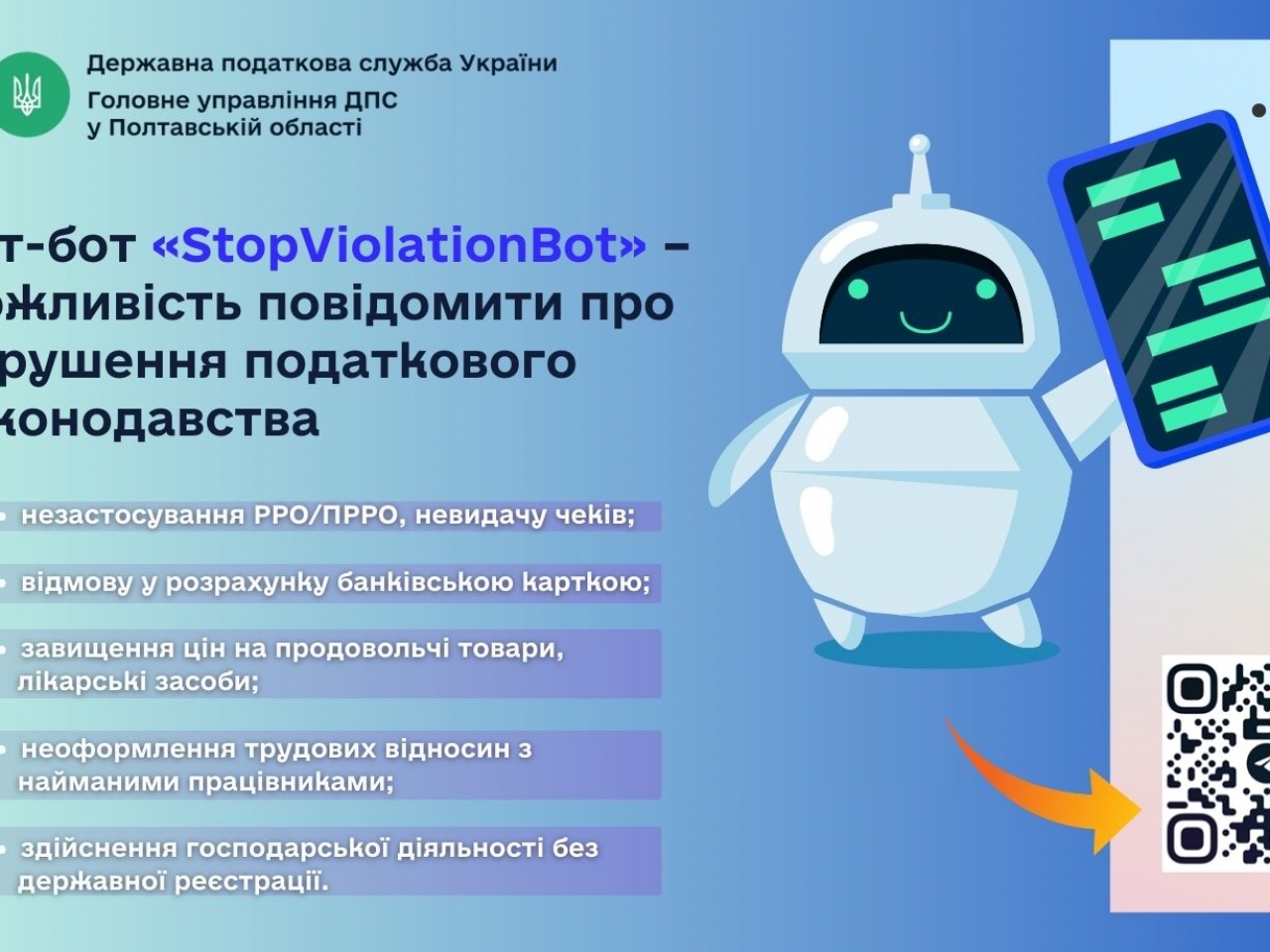

Чат-бот «StopViolationBot» – можливість повідомити про порушення податкового законодавства

Головне управління ДПС у Полтавській області нагадує громадянам про можливість у будь-який час доби, 24/7 та в будь-якому місці, повідомляти податкову службу через чат-бот «StopViolationBot» в месенджері Telegram про відомі факти порушень законодавства, зокрема, щодо:

незастосування РРО/ПРРО, невидачу чеків;

відмову у розрахунку банківською карткою;

завищення цін на продовольчі товари, лікарські засоби;

неоформлення трудових відносин з найманими працівниками;

здійснення господарської діяльності без державної реєстрації.

Повідомити ДПС про такі факти можливо перейшовши за посиланням:

Чат-бот ДПС «StopViolationBot»

Інформація, отримана через чат-бот «StopViolationBot», про можливі порушення платниками податків законодавства, контроль за яким покладено на контролюючі органи, досліджується та перевіряється працівниками податкових органів, а у випадку підтвердження наданої інформації вживаються відповідні заходи реагування, в тому числі перевірки.

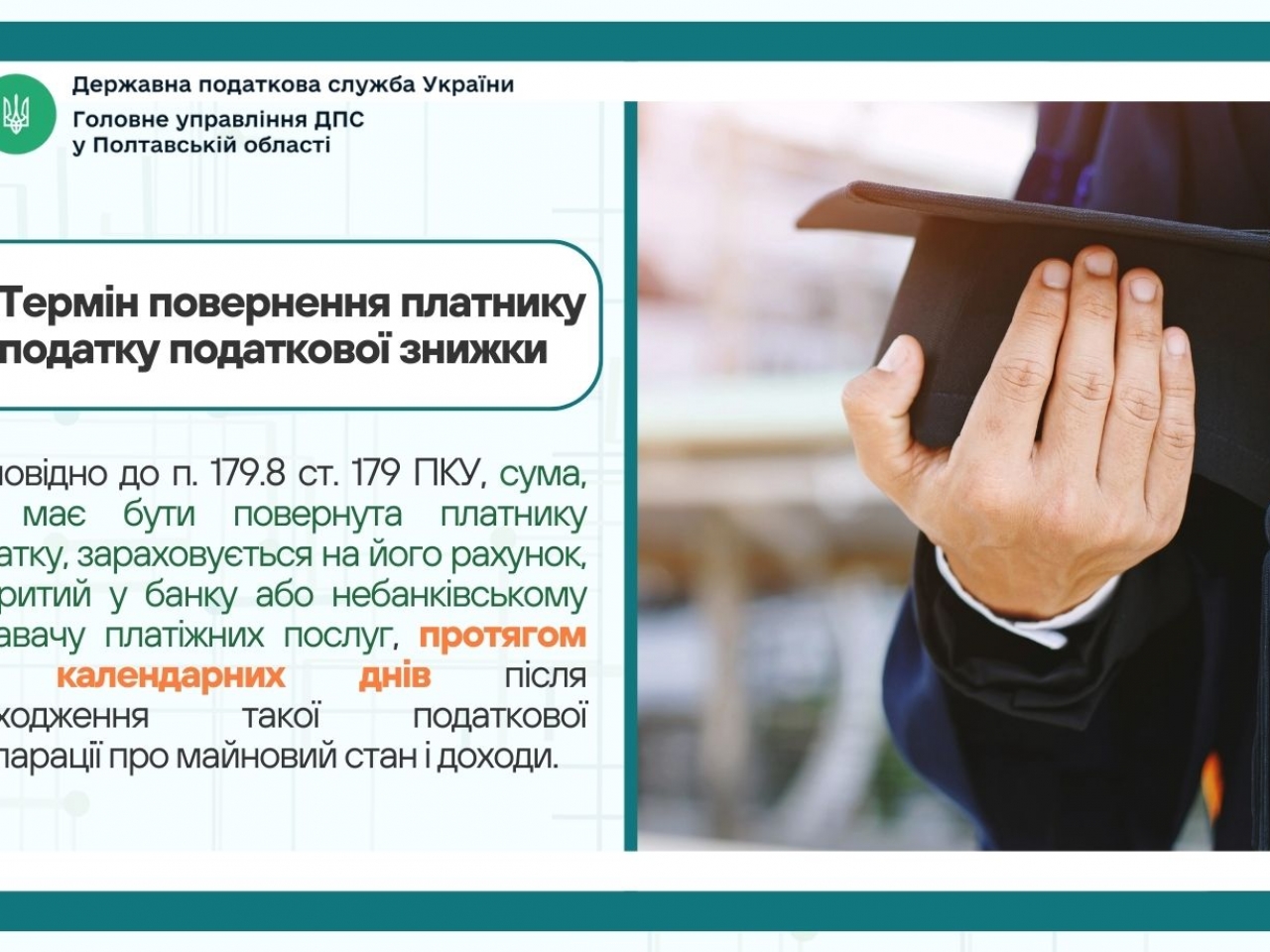

Навчаєтеся на військовій кафедрі? Скористайтеся правом на податкову знижку!

Головне управління ДПС у Полтавській області нагадує, що відповідно до ст. 166 Податкового кодексу України від 02 грудня 2010 року № 2755-VI, із змінами та доповненнями (далі – ПКУ), платник податку має право на податкову знижку за наслідками звітного податкового року.

Перелік витрат, дозволених до включення до податкової знижки, визначений пунктом 166.3 статті 166 ПКУ.

До даного переліку включається, зокрема сума коштів, сплачених платником податку на користь вітчизняних закладів дошкільної, позашкільної, загальної середньої, професійної (професійно-технічної) та вищої освіти для компенсації вартості здобуття відповідної освіти таким платником податку та/або членом його сім’ї першого ступеня споріднення та/або особи, над якою встановлено опіку чи піклування, або яку влаштовано до прийомної сім’ї, дитячого будинку сімейного типу, якщо такого платника податку призначено відповідно опікуном, піклувальником, прийомним батьком, прийомною матір’ю, батьком-вихователем, матір’ю-вихователькою.

Згідно чинного законодавства, платник податку, який навчається на військовій кафедрі навчального закладу, є здобувачем професійної військової освіти, тому має право на податкову знижку у зменшення оподатковуваного доходу за наслідками звітного податкового року на суму витрат, понесених ним на користь закладу освіти за навчання на військовій кафедрі.

Фізична особа – платник податку на доходи фізичних осіб, яка має право скористатися податковою знижкою щодо суми коштів, сплачених за навчання, зобов’язана подати до контролюючого органу разом з податковою декларацією про майновий стан і доходи такі документи:

- копії платіжних та розрахункових документів (квитанції, фіскальні чеки, прибуткові касові ордери, що ідентифікують надавача послуг і особу, яка звертається за податковою знижкою (їх отримувача);

- копію договору з навчальним закладом, в якому обов’язково повинно бути відображено:

заклад освіти – надавача послуг і здобувача освіти – отримувача послуг,

вартість таких послуг і строк оплати за такі послуги;

- довідку про отримані у звітному році доходи;

- документи, які підтверджують ступінь споріднення (у разі компенсації вартості здобуття дошкільної, позашкільної, загальної середньої, професійної (професійно-технічної) та вищої освіти члена сім’ї першого ступеня споріднення), тощо.

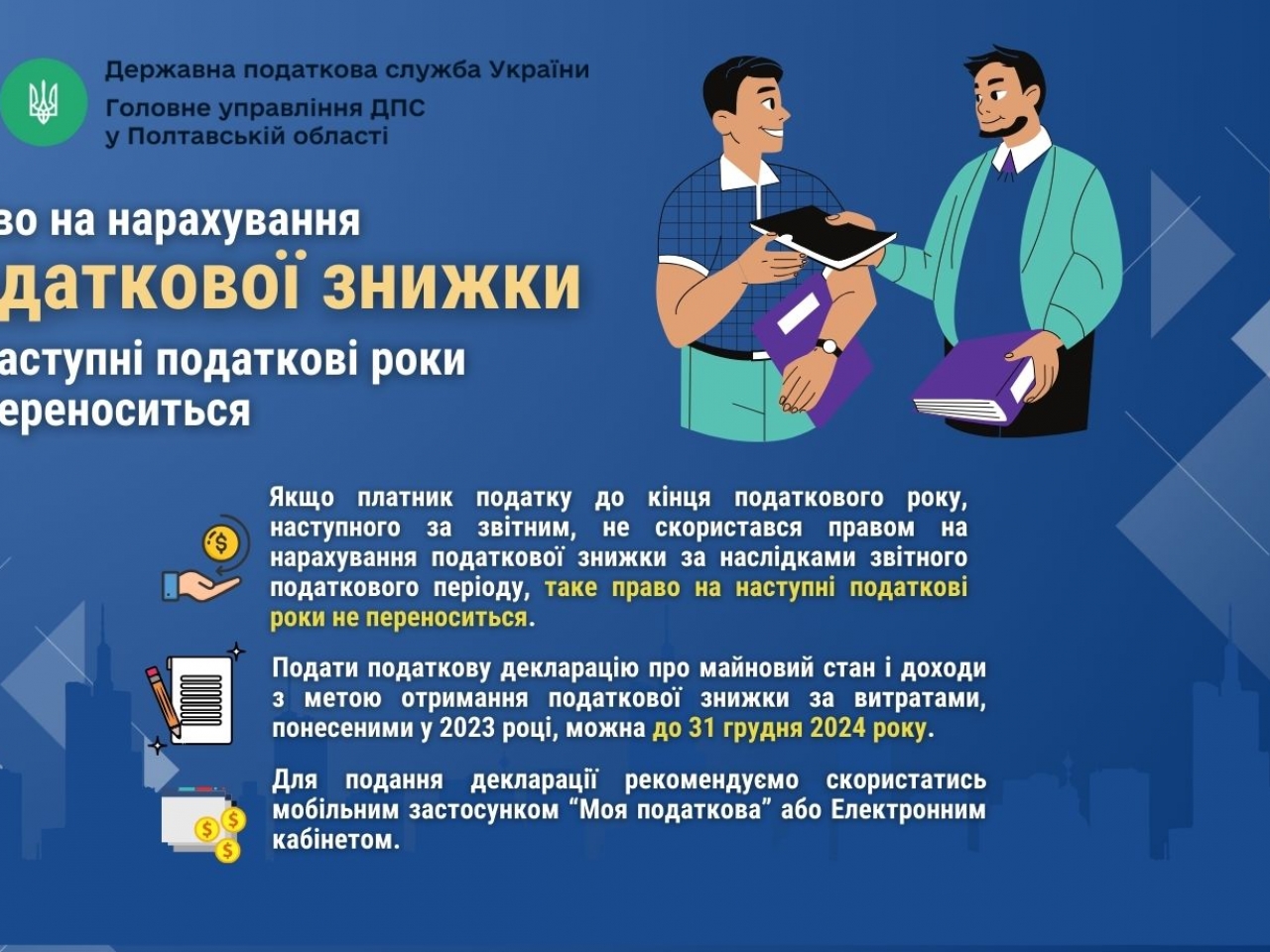

Звертаємо увагу, що з метою використання права на податкову знижку, податкова декларація про майновий стан і доходи надається до податкового органу по 31 грудня включно року, наступного за звітним.

До уваги внутрішньо переміщених осіб! Скористайтеся своїм правом на податкову знижку за понесеними витратами у вигляді орендної плати за договором оренди житла

Головне управління ДПС у Полтавській області нагадує, що фізична особа – платник податку, яка має статус внутрішньо переміщеної особи, має право на податкову знижку на суми коштів, фактично сплачених нею протягом звітного року, у вигляді орендної плати за договором оренди житла – квартири чи будинку.

Для отримання податкової знижки необхідно подати до податкових органів:

- декларацію про майновий стан і доходи;

- копію довідки про взяття на облік внутрішньо переміщеної особи;

- копію договору оренди житла;

- платіжні та розрахункові документи, що підтверджують факт сплати,

- заяву, в якій зазначені відомості щодо відсутності умов, які не дають право на отримання податкової знижки згідно з нормами законодавства.

Звертаємо увагу, що копії зазначених документів надаються разом з податковою декларацією, у тому числі при поданні декларації засобами електронного зв'язку в електронній формі, а оригінали цих документів не надсилаються контролюючому органу, але підлягають зберіганню платником податку.

Умови для отримання податкової знижки, відповідно до яких такі особи та/або члени його сім’ї першого ступеня споріднення:

- не мають у власності придатної для проживання житлової нерухомості, розташованої поза межами тимчасово окупованої території України;

- не отримують передбачених законодавством України бюджетних виплат для покриття витрат на проживання.

Розмір такої знижки не може перевищувати у розрахунку на календарний рік 30 розмірів мінімальної заробітної плати, встановленої на 1 січня звітного (податкового) року (у 2023 році – 201 000 грн).

Документами, які підтверджують відсутність умов, що не дають права на отримання податкової знижки може бути:

- Витяг з Державного реєстру речових прав на нерухоме майно;

- інформація від структурних підрозділів з питань соціального захисту населення обласних чи райдержадміністрацій щодо адресної допомоги для покриття витрат на проживання тощо.

Нагадуємо, що скористатися правом на податкову знижку за результатами 2023 року можна до 31 грудня 2024 року (включно).